公司 来源:电鳗快报 2022-03-08 11:15:17

宜华健康(000150.SZ)的处境越来越难了,其大股东、控股股东被动减持上市公司股份,该公司的期末净资产预计为负值,未来即将面临退市风险。而这一切与其几年前转型后的大肆并购不无关系。

大股东、控股股东被动减持

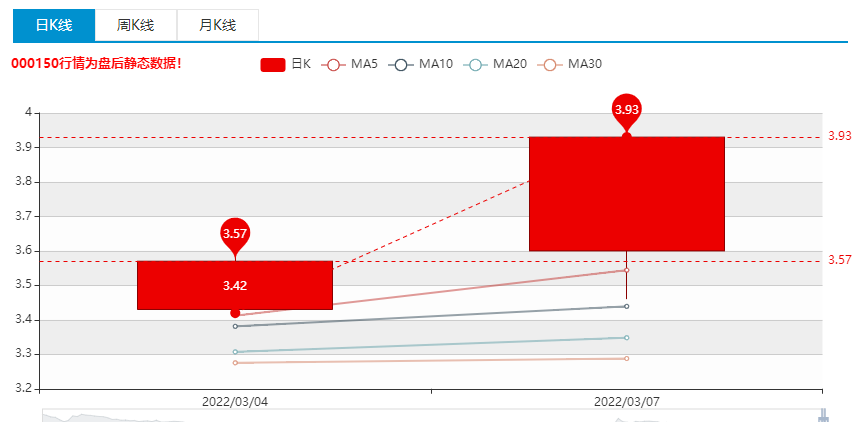

3月7日晚间,宜华健康发布公告,该公司的持股5%以上股东林正刚因向中泰证券办理的股票质押式回购涉及违约,中泰证券向济南市中级人民法院申请执行,对其所持有的宜华健康股票进行处置,自本公告之日起15个交易日后的六个月内以集中竞价方式被动减持公司的股份不超过1755.39万股,即不超过公司总股本的2%。

截至该公告披露日,林正刚持有上市公司股份7419万股,占公司股份8.45%。

《电鳗快报》注意到就在2月26日,宜华健康发布公告披露林正刚已累计被动减持上市公司股份9.6万股,占公司总股本的0.011%。

除了上述大股东被动减持上市公司股份外,宜华健康的控股股东也在被动减持上市公司股份。2月26日宜华健康发布公告披露,汕头中院将以集中竞价交易的方式或以大宗交易的方式,处置宜华健康的控股股东宜华集团质押给广发证券的宜华健康2238万股股票及其孳息,和其实控人刘绍喜质押给广发证券的宜华健康115万股票及其孳息。

事实上,在控股股东和实控人被动减持上市公司股票的同时,宜华健康将还面临更严峻的事情,该公司可能面临退市的风险。宜华健康预计2021年度的期末净资产为负值,若公司2021年度经审计后的期末净资产为负值。根据《深圳证券交易所股票上市规则》第9.3.1条的规定,该公司股票交易可能在披露《2021年度报告》后被实施退市风险警示

另外,宜华健康预计2021年度归属于上市公司股东的净利润为亏损36000万元–54000万元(未经审计),扣除非经常性损益后归属于上市公司股东的净利润为亏损46,000万元–68,000万元(未经审计),归属于母公司所有者权益为-17500万元–0万元(未经审计)。

造成该公司2021年严重亏损的原因之一是其所投资企业形成商誉资产的实际经营情况,以及其行业政策等综合影响因素,宜华健康判断因收购资产产生的商誉,部分存在减值迹象,该公司聘请专业评估机构对商誉进行减值评估,公司根据评估结果计提相应资产减值损失。

并购“后遗症”让业绩一蹶不振

2015年,宜华健康的前身宜华地产将广东宜华、汕头荣信、梅州宜华100%股权全部出售,实现原有地产业务的全部置出。此后,宜华健康花费7.2亿元并购了医疗后勤承包商众安康、耗资16.25亿元收购了医疗服务管理提供商达孜赛勒康、3亿元收购了血糖血压监测领域医疗器械厂商爱奥乐100%股权,从一个地产商转型成为一个医疗大健康企业。

然而,转型后的大肆并购并未给宜华健康业绩增长,从2016年至2020年,该公司的扣非后净利润分别为7.7亿元、1.7亿元、1.37亿元、-18亿和-5.69亿元。而且,大肆并购带来商誉以及后续的商誉减值让该公司业绩举步维艰。

2018年众安康实现营业收入12.63亿元,较2017年降低15.2%;实现净利润732.29万元,较2017年降低95.25%。净利润大幅下降,2019年,众安康实现营业收入10.80亿元,净利润-1.21亿元,宜华健康对收购众安康形成的商誉4.83亿元全额计提减值。

截至2021年上半年末,宜华健康的商誉账面价值约为5亿元,该公司表示,宜华健康表示,若未来公司受到国内外经济环境因素及经营压力和资金压力等导致业绩未达预期,面临商誉减值风险,可能对公司当期损益造成一定影响。

目前,宜华健康以医疗机构运营及服务和养老社区运营及服务为主的两大业务核心,致力于构建全国性医疗综合服务平台和连锁式养老服务社区,逐步形成全面融合的医养结合运营体系,同时延伸到医疗专业工程、健康护理及康复、互联网医疗等领域,打造体系完整、协同高效的医疗及养老产业生态链。

今年上半年,宜华健康有89.65%的收入来自医疗板块,10.35%的收入来自养老板块;如果按产品划分,该公司有56.61%的收入来自医疗后勤综合服务,2.24%的收入来自医疗专业工程,1.49%的收入来自医疗投资运营,29.24%的收入来自医院经营业务,8.1%的收入来自养老专业服务,2.32%的收入来自其他业务。

截至2021年第三季度末,宜华健康前6大股东的持股几乎都处在质押或冻结的状态。(文 / 杨力)

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。

上一篇:义翘神州慷慨分红背后 这家生物制药公司财报埋伏了不少预警线索

下一篇:最后一页